Comment fonctionne Euronext ?

marchés boursiers, et principalement Euronext Paris, ont la caractéristique d’être divisés en plusieurs compartiments. La raison de cette division est que chaque série suit une liste de règles et de conditions permettant à une société d’inscrire ses titres.

Quand j’ai commencé à investir en bourse en 2009, je n’ai pas vraiment prêté attention à tous ces détails. J’apprenais autodidacte comment trouver une action et son ISIN. Et malheureusement, tout ce que j’avais pris de cette histoire de compartiment à l’époque était l’ordre dans lequel il a été établi, à savoir, du moins contraignant au plus contraignant en termes de réglementation.

Lire également : Comment appliquer les principes du scalping pour maximiser ses profits

À la fin de cet article, vous comprendrez que tous les compartiments n’ont pas les mêmes règles d’admission, pas les mêmes coûts pour les entreprises et les obligations de transparence plus ou moins strictes.

Les

A lire également : Pourquoi LVMH est une action intéressante à insérer dans son portefeuille boursier ?

Plan de l'article

La liste des compartiments sur Euronext Paris

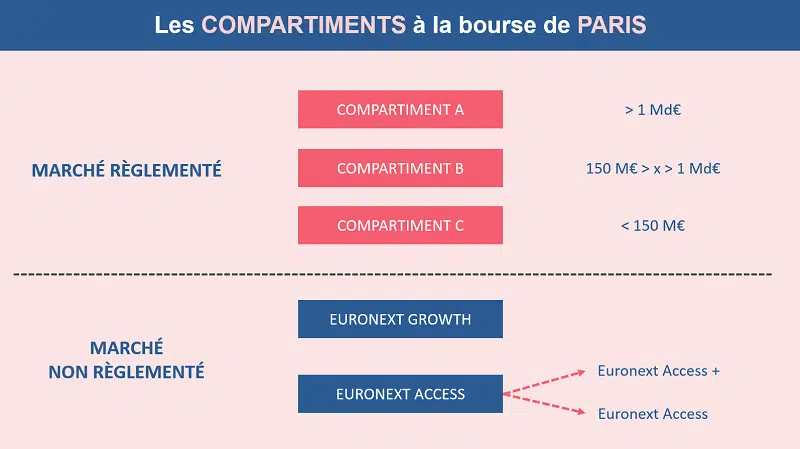

Ce que vous devez savoir d’abord, c’est qu’Euronext, qui est le principal marché boursier d’Europe, a segmenté les sociétés cotées sur la place de Paris en deux parties.

D’ une part, le marché réglementé et, d’autre part, le marché non réglementé (même si nous verrons plus tard qu’il est encore contrôlé et que ce n’est pas le Far West cependant).

Sur

le marché réglementé, les règles sont simples : trois compartiments (A, B et C) où les sociétés sont classées en fonction de leur capitalisation boursière qui correspond à la valeur de l’entreprise sur les marchés financiers.

D’ autre part, il existe un marché dit « non réglementé » car il permet aux petites entreprises, souvent des PME, de profiter de la bourse. Il existe de nombreuses raisons, comme la possibilité de mobiliser des capitaux ou d’avoir une plus grande exposition médiatique et commerciale sans avoir autant en tant que sociétés qui ont choisi de rejoindre le segment réglementé d’EURONEXT.

Dans ce marché, nous trouvons :

- Euronext ACCESS qui a été renommé en 2017 et qui correspond à l’ancien marché libre. Il est divisé en deux compartiments : Euronext ACCESS et Euronext ACCESS .

- Euronext Growthqui se trouve être l’ancien AlterNext et dont la modification a également eu lieu en 2017.

De ces trois compartiments, ce n’est plus la capitalisation qui prévaut, mais d’autres critères que nous verrons un peu loin.

Les étapes d’intégration d’un compartiment Avant d’intégrer

l’un de ces compartiments, les entreprises souhaitant rejoindre la Bourse de Paris doivent passer par une phase administrative, c’est-à-dire formulaires à remplir.

Ici, il s’agit de connaître les coordonnées de la société :

- Son numéro Siret

- Son nom

- L’adresse de son siège social

- Et plus d’informations…

L’ objectif est également de savoir quel marché l’entreprise entend rejoindre :

- Place de Paris, Bruxelles, Lisbonne

- La date de sa cotation

Mais aussi la méthode pour y parvenir :

- Une offre publique

- A placement privé

- Admission directe

Et enfin, « oui parce que sinon ce serait trop facile » la société devra fournir de nombreux documents :

- états financiers Le

- nom de son sponsor listant

- un extrait KBIS

- Les communiqués de presse il a l’intention de publier à annoncer sa liste.

La liste que je viens de lister est loin d’être complète, mais elle vous donne un aperçu de toutes les étapes à suivre.

Les critères à respecter sur les marchés de l’ACCÈS et de la CROISSANCE

Maintenant, nous allons revenir aux compartiments non réglementés. Avant d’investir sur un marché non réglementé, il est important de savoir dans quoi vous mettez les pieds.

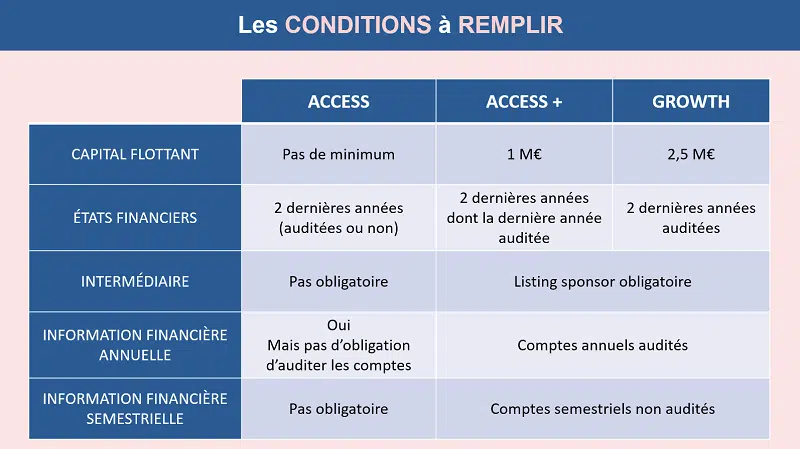

Voici un tableau récapitulatif montrant les principales contraintes de chaque bloc.

Comme vous pouvez le voir, les principales différences entre ces trois compartiments se situent en 3 points :

la taille du capital flottant, c’est-à-dire la part du capital de la société qui est entre les mains du public. Ceci est important à noter parce que la liquidité des échanges sur le marché peut émerger fortement. Si vous investissez dans une petite entreprise et qui, en plus d’un très faible flotteur, vous aurez probablement difficulté à acheter et à revendre facilement des titres parce que la contrepartie ne sera pas toujours au rendez-vous dans le carnet de commandes.

Le deuxième élément concerne la vérification des comptes. Pour un investisseur, savoir que les comptes sont vérifiés est un moyen d’être alerté, que les données financières présentées par l’entreprise reflètent sincèrement l’activité réelle de l’entreprise. Dans le compartiment Euronext ACCESS, une entreprise n’est pas obligée de soumettre ses deux derniers bilans vérifiés pour intégrer le compartiment tandis qu’elle sera invitée à intégrer le compartiment GROWTH.

Le dernier élément, que je trouve fondamental, est le flux de l’information financière de la société . Dans le compartiment ACCESS, seules les informations financières annuelles sont requises. En revanche, pour les compartiments ACCESS et GROwth, la société est tenue de présenter des états financiers annuels et semestriels.

Qu’ est-ce prix à coter sur Euronext

On vient de préciser les règles qui doivent être suivies par une entreprise souhaitant intégrer les compartiments Euronext Acesse et Growth. Nous allons maintenant discuter des coûts payés par la société, qui sont liés à sa cotation sur Euronext.

Ce coût est divisé en trois parties :

→ Une commission sur la première admission. → Abonnement annuel → Frais annexesqui ne seront pas discutés dans cet article parce qu’ils sont nombreux et dépendent de critères tels que l’annulation de la société, la possibilité qu’elle doit effectuer une prise de contrôle, ou d’émettre de nouvelles valeurs mobilières sur le marché.

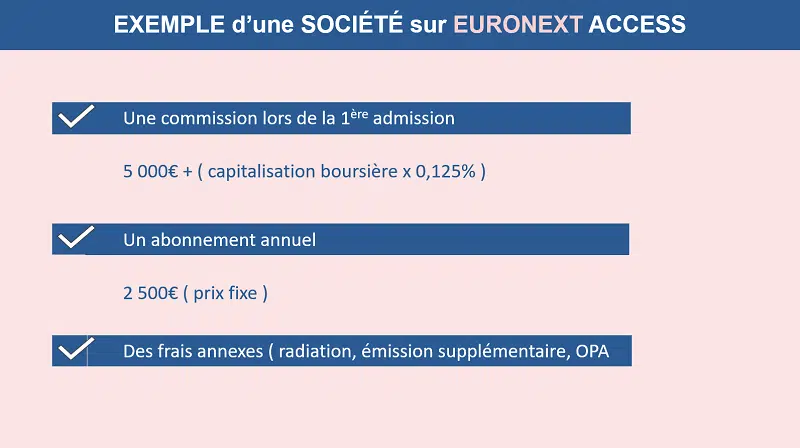

Frais sur Euronext ACCESS

Prenons l’exemple d’une société qui sera cotée sur Euronext ACCESS

:

Pour pouvoir entrer dans le marché il devra payer cette fameuse commission qui est calculée sur une base fixe « 5000€ » à laquelle nous ajouterons une part variable qui dépend de sa capitalisation boursière. A cela, nous ajouterons un abonnement annuel qui est le même pour tous.

Exemple :

Pour le rendre plus clair, si une société X souhaite être cotée sur Euronext Access et que sa capitalisation s’élève à500 000€, elle devra payer : 5.000 (500 000 x 0,125 %) = 5.625€ 2500 abonnement annuel

Total = 8 125€

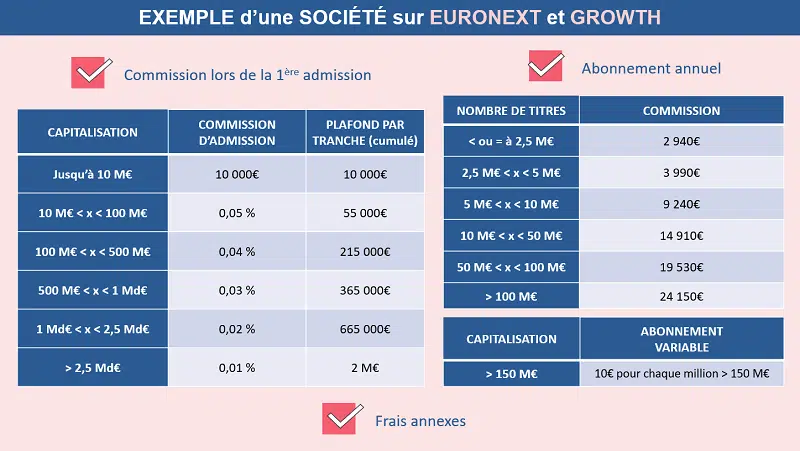

de coûts sur Euronext et Euronext Croissance

Enfin, dans le cas d’une entreprise souhaitant être cotée sur les autres compartiments, à savoir EURONEXT Growth et sur le marché réglementé (compartiments A B et C), la méthode de calcul est quelque peu différente :

Exemple :

une société Y avec une capitalisation boursière de 60 millions d’euros et disposant de 15 millions de titres devra payer :

10 millions d’euros = 10 000 €60 — 10 = 50 x 0,05 % = 25 000€ Commission = 35 000€ Abonnement annuel = 14 910€Total = 49 910€

Conclusion

Vous avez maintenant une idée plus claire des entreprises intégrées dans les différents compartiments d’Euronext Paris. Vous savez maintenant que placer votre argent sur un marché non réglementé nécessite une analyse et une attention plus poussées, car les règles de transparence sont moins contraignantes pour les entreprises.

Cependant, une entreprise sur ce type de compartiment ne devrait pas être mise de côté. En effet, les entreprises n’ont pas d’autre choix que d’entrer par cette porte au début parce qu’ils n’ont pas encore les reins assez forts pour supporter les coûts à inscrire sur un compartiment supérieur.

Il est donc recommandé de diversifier votre portefeuille et de prioriser les compartiments réglementés si vous cherchez des informations financières permanentes sur les entreprises que vous possédez.